現在位置:ホーム > 認定NPO法人について

ここから本文

認定NPO法人について

認定NPO法人について

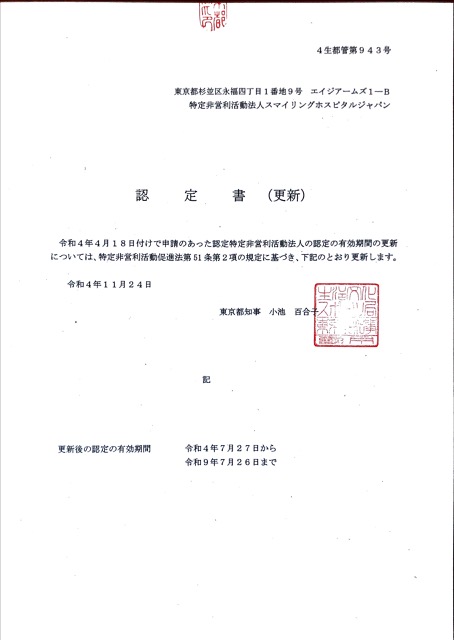

スマイリングホスピタルジャパンは2017年7月に東京都認定の「認定NPO法人」になりました。5年ごとに更新手続きがありますが、初回の更新が認められましたので、引き続き、認定NPO法人として活動して参ります。

当団体へご寄付をいただいた場合、寄付金控除等の税の優遇措置を受けることができます(下記参照)。

認定NPO法人として認定した旨の通知書

認定期間:令和4年7月27日 ~ 令和9年7月26日 *5年後ごとに更新の申請をします。

認定NPO法人とは・・・

- 広く一般から支持を受けている

- 活動や組織運営が適正に行われている

- より多くの情報が公開されている

といった点から、NPO法人のうち、一定の要件を満たし、より公益性が高いと所轄庁(都道府県又は政令指定都市)から認められた法人です。具体的な要件としては以下のようなものが挙げられ、全国で51,629団体のNPO法人のうち1,022団体、全体の約2%弱が「認定・仮認定」を受けています。(H29年6月30日現在)

- パブリックサポートテスト(通称PST)に適合すること

事業活動において、共益的な活動の占める割合が、50%未満であること - 活動の対象者が特定されていないこと

- 運営組織及び経理が適切であること

- 事業活動の内容が適切であること

- 情報公開を適切に行っていること

- 事業報告書等を所轄庁に適正に提出していること

- 法令違反、不正行為等がないこと

- 法人設立後2事業年度を経過しているか

制度の目的は?

制度の目的・・NPO法人への寄付を促すことにより、NPO法人の活動を支援すること

団体が取得する目的・・団体に寄付した個人又は法人が税制上の優遇措置(所得税及び住民税、または法人税が一定額戻ってくる)が受けられるので、認定ではないNPO法人よりも寄付を集めやすい状況になります。

認定NPO法人への寄付は税控除の対象になります。

認定NPO法人への寄付は、税の優遇措置を受けることができます。個人の方は、確定申告をすることで特別控除を受けることができます。支払った年分の所得控除として寄附金控除の適用を受けるか、又は所定の算式で計算した金額について税額控除の適用を受けるか、いずれか有利な方を選択することができます。また、法人の方は一定の限度額までを法人税法上の損金に算入できます(特別損金算入)。認定期間中に当団体へご寄附いただいた場合、個人・法人を問わず税の優遇措置が受けられます。

スマイリングホスピタルジャパンのサポート会員へは、当会から運営のご報告をしていますが、運営への参加など直接的反対給付をしておりませんので、サポート会員会費も税務上寄附金となります。

それぞれの優遇措置の利用にはSHJが発行する領収証が必要となります。ご寄付いただいた方々への領収証はその都度郵送にてお届けいたしますので、紛失等されないようご注意ください。※やむを得ない理由を除き、領収証の再発行は承りかねます。

個人がご寄付された場合

主に所得税と個人住民税、相続税に関して、税制上の優遇措置を受けることができます。

- 所得税に関する控除

次の「A.所得控除」、「B.税額控除」のいずれか有利な方法を選ぶことができます。確定申告の際にSHJが発行する領収証を添付してください。以下の「寄付金の合計額」には、他の認定NPO法人や公益法人など寄付金控除対象となる法人への寄付金も合計して判定します。

A 所得控除(所得額から下記の控除額を減算)

寄付金の合計額*1 ― 2,000円 = 控除額

B 税額控除(所得税から下記の控除額を減算)

( 寄付金の合計額*1 ― 2,000円 ) X 40% = 控除額*2

*1 所得額の40%相当額が上限 *2 所得税額の25%相当額が上限

- 個人住民税に関する控除

自治体によってはその制度がありません。詳しくは、お住まいの地域の自治体にお問い合わせ下さい。確定申告の際にSHJが発行する領収証を添付してください。

個人住民税額の控除(個人住民税額から下記の控除額を減算)

(寄付金の合計額*3 ― 2,000円 ) X 10%~4%*4 = 控除額

*3 所得額等の30%相当額が上限

*4 お住いの都道府県及び市町村が、条例によって認定NPO法人への寄付を控除対象にしている場合 10%(10%)

お住いの都道府県が、条例によって認定NPO法人への寄付を控除対象にしている場合 4%(2%)

お住いの市町村が、条例によって認定NPO法人への寄付を控除対象にしている場合 6%(8%)

※お住いが政令指定都市(政令市)の場合は()内の割合となります。

法人がご寄付された場合

認定NPO法人へのご寄付は、一般の損金算入限度額とは別枠で損金算入ができます。確定申告でSHJが発行する領収証を添付し、事業年度に支出した寄付金のリストを提出すると、損金算入分は法人税、地方税が課税されません。

損金への算入(CとDのうち、金額の少ない方)

C. 損金算入限度額*5 + 寄付金の合計額 = 損金に算入できる額

D. 損金算入限度額*5 + 特別損金算入限度額*6 = 損金に算入できる額

*5 損金算入限度額の算定方法

{(資本金等の額 x 当期の月数/12 x 0.25%)+(所得の金額 x 2.5%)}x 1/4

*6 特別損金算入限度額の算定方法

{(資本金等の額 x 当期の月数/12 x 0.375%)+(所得の金額 x 6.25%)}x 1/2

相続や遺贈によりご寄付された場合

認定NPO法人へのご寄付は、相続税の課税から除外されます。相続や遺贈により財産を取得した方が認定NPO法人へご寄付された場合、相続税の申告時にSHJが発行する領収証を添付し、申告書に必要事項を記入すると、寄付金分は相続税が課税されません。

課税対象 = 相続や遺贈による財産 ― 認定NPO法人への寄付金

※相続税の申告期限までにご寄付いただいた場合に限ります